~あなたを守る3つの習慣~

「お金のことはよく分からないけど、とりあえず銀行に預けておけば安心」と

思っていませんか? 実は、この考えがあなたの未来を危険にさらしているかもしれません。

✅ 銀行預金だけの人にありがちな思考

「投資ってギャンブルみたいで怖い…」

「お金の勉強って難しそう」

「自分には関係ない」

「貯金さえしておけば安心でしょ?」

「NISAやiDeCo正直よく分からない」

実は、こういった考えを持っている人こそ マネーリテラシーが低い状態 です。

このまま放置すると 将来、大きな損をする 可能性が高くなります。

私は ファイナンシャルプランナーとして、これまで累計2000世帯以上の資産形成をサポートしてきました。

「マネーリテラシー」は、資産形成や人生の選択までにも大きな影響を及ぼします。日本はお金の教育がなかったためマネーリテラシーが低いのは無理もありません。

かといって、あきらめるのではなく何歳でも今からでも遅くはありません。知識を一つでも多く身に付けていくだけで大きな差になってきます。

この記事では、お金の知識がない人でも今すぐ取り組める具体的な方法をお伝えします。

将来の不安をなくせるのは「今のあなたの行動」からです。

最後まで読み終わったら早速、取り組んでみましょう!

【も く じ】

1.マネーリテラシーが低いとヤバい?

2.マネーリテラシー高めるべき理由

3.今からできる!マネーリテラシーを高める3つの習慣

4.【まとめ】今日から始めよう!

1. マネーリテラシーが低いとヤバい理由

「銀行預金だけではダメなの??」貯蓄をしっかりしていると思っているひとも、じつは「安心」ではありません。どうしてでしょう?

実際の具体的な事例も交えて解説します。

①銀行預金だけではお金が減っていく

インフレの恐怖。例えば、※下記図参考 10年前(2014年)のリンゴは 50円 でした。しかし、今では 200円前後 に値上がりしています。

もし10年前に 100万円を銀行に預けっぱなし だった場合、 お金の価値は実質約25%減っている ことになります。

超低金利の現実:銀行預金の金利は 0.2%(2025.5月時点メガバンクの場合)100万円を1年間預けても たったの2000円 の利息しかつかない。

インフレで実質価値が減る:物価が上がると、お金の価値は相対的に下がる。10年後には 今の100万円の価値が80万円相当になるかも…?

つまり、 「貯金=安心」ではなく「貯金だけ=損」 なのです。

② 老後資金が足りなくなるリスク(2000万円問題)

「老後2000万円問題」 を覚えていますか?

これは、夫婦2人の年金収入では、毎月約5万円不足する → 30年間で約2000万円が必要という試算です。

公的年金はあてにならない:将来の受給額は減少傾向。退職金も減少傾向:大企業でも「退職金なし」も増加。

30代~40代の今、「まだ先の話」と思っていると、老後になって

「もっと早く資産形成しておけばよかった…」 と後悔することになります。

そもそも2000万円では足りない可能性が高いと考えた方が賢明です。

具体的な個人の試算をすると2000万円では足りないご家庭が多いのが事実です。その事実を「知らない」のが一番のリスクとも言えます。

③ お金の知識がないと「損をする側」に回る

マネーリテラシーが低い人ほど割高な金融商品を買わされる(高額な保険・手数料の高い投資信託)

詐欺や悪質商法のカモになる(「絶対儲かる」と言われて信じてしまう)お金の管理ができず、老後に困る。

知らないだけで、どんどん損をする可能性が高くなる!

2. マネーリテラシーを高めるべき理由

「お金の知識がなくてもなんとかなる」

「投資なんて、お金持ちがやること」

こう思っていると 大きな損 をしてしまいます。

マネーリテラシーがある人とない人では、資産形成・投資・生活の質に大きな差が生まれる のです。

① お金の知識がある人とない人の違いとは (資産形成・投資・生活の質)

💡 case1:マネーリテラシーが低い人(銀行預金だけのAさん)

✔毎月コツコツ 貯金だけ しているが、利息は ほぼゼロ

✔物価が上がっても 給料は増えず、貯金の価値が目減り

✔退職後、年金だけでは足りず 老後の生活に不安を抱える

✔お金に対するストレス を感じながら生活

💰 case2:マネーリテラシーが高い人(資産運用しているBさん)

✔ つみたてNISAやiDeCoで運用しながら資産を増やす

✔ 給与だけに頼らず、資産収入(投資・不動産)を持っている

✔ 老後のために 安定した資産形成ができている

✔ お金の心配をせず、好きなことを楽しめる余裕がある

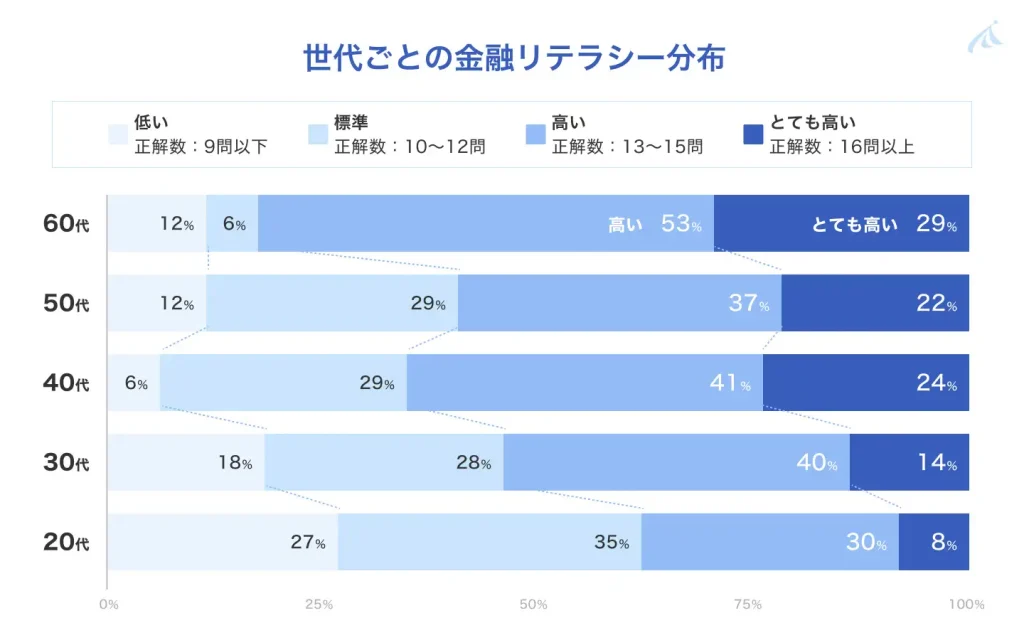

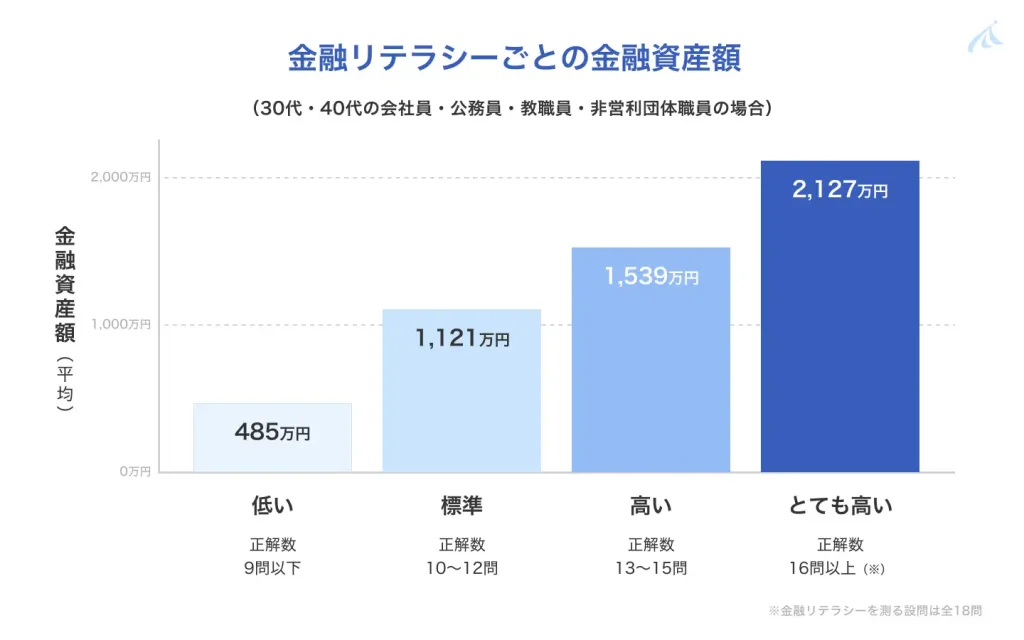

📊データ:マネーリテラシーの差が資産額に影響!

ある調査によると、金融知識が高い人ほど、資産額が多い 傾向があります。

米国の調査では、投資をしている人の平均資産額は投資をしていない人の3倍

以上 という結果も。 日本でも、お金の勉強をしている人の方が、将来の貯蓄や老後資金の不安が少

ない というデータがあります。

出典:株式会社MILIZE調べ

調査協力:株式会社クロス・マーケティング

② 今すぐ始めれば将来が変わる!

「もっと早く始めていれば…」と後悔する前に、 今からできること を始めましょう!

✅30代・40代でもまだ間に合う!

20代から資産運用を始めた人と比べると、30代・40代では遅いように感じるかもしれませんが、10年以上の運用期間があれば十分に資産形成は可能!

つみたてNISA・iDeCo・不動産投資 など、長期的な運用を意識すれば今からでも十分資産を増やせます。

✅例えば、毎月3万円を15年間運用(年利5%)すると…

元本:540万円 → 資産額:約800万円に!銀行預金だけなら540万円のまま、その差260万円!

マネーリテラシーを高めることで得られる未来

✅ お金に余裕ができストレスが減る

✅老後資金の心配が少なくなる

✅ 給与だけに頼らず資産収入を得られる

✅家計のムダが減り今の生活も豊かになる

3.今からできる!マネーリテラシーを高める3つの習慣

「マネーリテラシーを高めたい!」と思っても、

「何から始めればいいのかわからない…」という人も多いはず。

そこで、 初心者でもすぐにできる3つの習慣 を紹介します!

この3つを実践すれば、 お金の管理がラクになり将来の不安も減らせる ので、今日から始めてみましょう!

step1. お金の流れを「見える化」する(家計管理・支出の把握)

「貯金があるから大丈夫!」と思っていても、実際にお金の流れを把握していないと、気づかないうちにムダ遣いしている可能性 があります。

✅今すぐできる!お金の見える化ステップ

📌家計簿アプリを活用する

おすすめアプリ:「マネーフォワードME」「Zaim」「Moneytree」など銀行口座やクレカと連携 すれば、自動で家計管理ができる

📌固定費を見直す

✔通信費の削減(大手キャリア→格安SIMに変更)

✔サブスクの見直し(使っていない動画・音楽サービスを解約)

✔保険の適正化(必要のない終身保険・学資保険を見直す)

📌「先取り貯金」を設定する

✔給与の 20%を自動で貯金・投資用口座に振り分ける

✔「残ったお金を貯める」ではなく「先に貯める」意識を持つ

step2. 金融知識を少しずつ学ぶ(ニュース・書籍・無料セミナー活用)

「お金の勉強は難しそう…」と思っていませんか?実は、 今はスマホ1つで簡単に学べる時代 です。

✅今すぐできる!金融知識を学ぶステップ

📚初心者向けの本を1冊読む

おすすめ本:①ロバート・キヨサキさんの著書「金持ち父さん貧乏父さん」

https://amzn.asia/d/h99vLVT

「お金のために働く」から「お金を働かせる」へ──お金の仕組みや考え方が変わる、人生の教科書のような一冊。“お金ってどう扱えばいいの?”

というモヤモヤに答えてくれる、初めてのマネー本にぴったりなストーリー形式の入門書。「お金のために働く」から「お金を働かせる」へ──お金の仕組みや考え方が変わる、人生の教科書のような一冊。“お金ってどう扱えばいいの?”

というモヤモヤに答えてくれる、初めてのマネー本にぴったりなストーリー形式の入門書。

おすすめ本:②西野亮廣さんの著書『新・魔法のコンパス ~僕にしかできないこと~』

https://amzn.asia/d/0nIVj7R

お金を学ぶ前に、「自分はどう生きたいのか?」を考えるヒントになる思考のコンパス的な一冊。「お金の知識」だけでなく、「これからの時代をどう生きるか?」という“考え方”の土台を育ててくれる一冊。

📺無料でWEBサイトで学ぶ

金融庁

NISA特設ウェブサイト:金融庁

→日本証券業協会(JSDA)の公式ウェブサイトでは、投資初心者が基礎から学べる多彩なコンテンツが提供されています。特に「投資を始めたい方、初心者の方へ」セクションは、これから投資を始める方にとって非常に有用です。

日本証券業協会https://www.jsda.or.jp/start/

→金融庁の「NISA特設ウェブサイト」は、NISA(少額投資非課税制度)に関する情報をわかりやすく提供し、投資初心者から経験者まで幅広い層の資産形成を支援するための公式サイトです。特に、2024年の新NISA制度開始に伴い、内容が大幅に刷新され、より使いやすくなっています。

日本FP協会 日本FP協会

→日本FP協会(NPO法人日本ファイナンシャル・プランナーズ協会)は、ファイナンシャル・プランニングの普及と質の高いファイナンシャル・プランナーの育成を目的とした団体です。公式ウェブサイトでは、投資初心者や一般の生活者向けに、資産形成や家計管理に関する多彩な情報を提供しています。

step3. 「貯める・守る・増やす」のバランスを意識する(貯金・投資・保険)

「貯金だけ」「投資だけ」ではなく、 お金を「貯める」「増やす」「守る」バランスが重要 です。

✅今すぐできる!お金のバランス改善ステップ(基本)

🏦 「貯める」

✔生活防衛資金(3~6ヶ月分の生活費)を現金で確保

✔貯金の目的を明確にする(予備資金、近々使う資金等)

🛡️ 「守る」

✔必要最低限の保険を見直す(生命保険・医療保険・火災保険)

✔資産を守るための知識を持つ(詐欺・金融商品・税金対策)

✔使う時期が決まっている資金等(教育資金、住宅費、イベント費等)

🏦 「増やす」

✔将来に備える資金等(教育、老後資金、リフォーム資金)※10年以上先の資金

4.”まとめ” 今日から始めよう!

💡マネーリテラシーを高めるための3つの習慣

①お金の流れを「見える化」する

②金融知識を少しずつ学ぶ

③「貯める・増やす・守る」

💰この3つを実践すれば、お金の管理がラクになり、将来の不安もなくなります!

少しずつ行動すれば、お金の不安は減り、未来が変わります。今日から「お金を守る・増やす」習慣を始めましょう! 🚀

プロのアドバイスを受けることも不安を回避する方法のひとつです。

FP無料相談などで診断してもらうことでより具体的な判断につながると思いますので気軽にご相談ください(^_-)-☆