こんなお悩みはありませんか?

実は、単身赴任では想像した以上にお金が流出するという背景があります。

しかし原因を整理し、仕組みを理解して対策をすれば、無理なく貯蓄を増やしていくことは可能です。

本記事を読むことでは次の3つを知ることができます。

- 単身赴任でお金が貯まらない“本当の原因”と背景

- 生活費や手当の相場を知り、リアルなお金の流れの把握

- 赤字を防ぎ、単身赴任中でも貯蓄を増やす具体的な改善策

本記事は、会社員時代に単身赴任の経験をもつファイナンシャルプランナーが実際に家計相談や資産形成のアドバイスを日々行っている立場から、数字や事例をもとに解説していきます。

この記事を読み終えた頃には、「なぜお金が貯まらないのか」が明確になり、今日からできる改善アクションが見えてきます。

単身赴任を「お金が減る生活」から「将来に備えられる生活」へと変える第一歩を踏み出してみませんか?

なぜ単身赴任でお金が貯まらない?原因と背景

二重生活による出費の増加

単身赴任の最大の負担は「二重生活」による出費です。

自宅の家族の生活費はそのまま残りつつ、赴任先での家賃・光熱費・食費が新たに発生するためです。

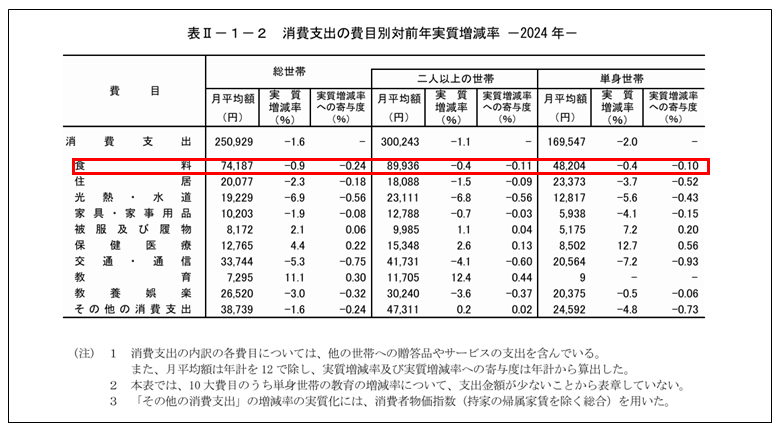

総務省「家計調査」によると、単身世帯の平均消費支出は月約15万円程度とされています。

これに加え、家族側の生活費(世帯全体で平均28〜30万円程度)が維持されるため、合計で40万円を超えるケースも珍しくありません。

単身赴任は「通常の家計+15万円以上」の負担が毎月続く構造

ある40代会社員のケースでは、東京の自宅に妻子が暮らしつつ、赴任先の地方都市で月6万円の社宅に住んだところ、光熱費・食費を含めて毎月10万円以上の追加支出となりました。

ボーナス時期などを除けば、家計全体で貯金を作る余裕はほとんどない状態です。

単身赴任は「生活が二重になる」ため、毎月の支出が増加するのです。

初期費用や引っ越し費用の負担

単身赴任の開始時には、引っ越しや家具・家電の購入など、まとまった初期費用がかかります。

冷蔵庫や洗濯機などを揃えれば10万円以上の出費は避けられません。

さらに、敷金・礼金・仲介手数料を含めると、賃貸契約だけで家賃の4〜6カ月分が必要になる場合もあります。

ある地方に単身赴任するケースでは、会社が引っ越し費用の一部を負担したものの、生活必需品や新居の敷金礼金などで30万円以上を自己負担しました。

その結果、赴任初年度の貯金はほぼゼロとなり、家計に大きな負担を与えました。

単身赴任は、初期費用としてまとまった支出を強いられ、資産形成を遅らせる要因

交際費や帰省費がかさむ

単身赴任では「交際費」と「帰省費」も大きな負担となります。

赴任先では人間関係を築くために飲み会や会食が増えやすく、1回の飲み会で5,000円、月2〜3回で1〜1.5万円の出費が発生することも一般的です。

新幹線や飛行機を利用した移動は片道1万円以上かかる場合が多く、月1〜2回帰省すると数万円規模の出費となります。

例えば、名古屋に単身赴任した会社員は、月1回の帰省で新幹線代2万円、さらに赴任先での交際費1.5万円がかさみ、年間で50万円以上が追加で必要となります。

「家族のための帰省+赴任先での交際」がダブルで費用を押し上げる

外食中心で生活費が増える

単身赴任では自炊が難しく、外食やコンビニ中心の生活になりがちです。

総務省の「家計調査」では、単身世帯の食費は平均約4.8万円ですが、外食や中食の比率が高いと6〜7万円になることも珍しくありません。

家計調査報告(家計収支編2024年版より)

www.stat.go.jp/data/kakei/sokuhou/tsuki/pdf/fies_gaikyo2024.pdf

ある単身赴任者の実例では、平日はほぼ外食で1日2,000円、月6万円以上が食費に消え、さらに深夜帰宅時にコンビニを利用することも多く、家計簿を見直すと年間80万円以上が食費に使われていました。

「自炊の習慣がない」 「栄養バランスを考える余裕がない」ことで外食が中心となり出費の増加につながる。

収入や手当が少ない場合

単身赴任者には多くの会社で「単身赴任手当」が支給されますが、その金額は企業によって大きく差があります。

会社によっては、家賃や生活費の増加分をカバーするには不十分なケースも多いのが実情

大手企業に勤める人は月5万円程度の手当を受け取る一方、中小企業では手当が一切ないか、月1〜2万円程度にとどまるケースもあります。

「手当の少なさや収入の低さ」は、二重生活を支えるには不十分で、十分な貯蓄を妨げる要因

夫婦でお金の管理ができていない

「夫婦間の金銭管理不足」ことも原因の一つです。

単身赴任になると、夫婦で家計を分けて考えるケースが多くなり、お金の流れが不透明になりがちです。

夫は赴任先の生活費しか把握しておらず、妻は自宅の生活費だけを管理している場合、家計全体の収支がつかめないですよね。

あるご家庭では、夫が赴任先で毎月5万円を交際費として使っていた一方で、妻は教育費や住宅ローンで出費がかさんでいました。

結果、互いに気づかないままになり、気付けば年間100万円以上の赤字になっていました。

単身赴任でお金が貯まらない背景には「二重生活・初期費用・交際費と帰省・外食・手当不足・夫婦の管理不足」という複数の要因が絡み合っている

単身赴任中にお金を貯めるための改善策

支出の見直し

まず、固定費と変動費に分けて、それぞれ出ていくお金をコントロールしましょう

・固定費

単身赴任でお金が貯まらない大きな理由のひとつが「固定費の増加」です。

特に住居費や通信費は毎月必ず出ていくため、ここを見直すことで家計改善の効果が出やすくなります。

都市部のワンルームや1Kでは6万~8万円かかることも珍しくありません。

赴任先の家賃に加え、家族の住む自宅の住宅ローンや家賃を負担すれば出ていく費用は増すばかりです。

また、通信費については、携帯料金やWi-Fiを含めて月1万円以上払っている家庭も多く見られます。

格安SIMに切り替えれば半額以下になるケースも多く、年間で数万円単位の節約が可能です。

実例として、赴任先の家賃を7万円から5万円に抑え、携帯料金を大手キャリアから格安SIMに変えた人の場合、年間で約40万円の削減につながったケースもあります。

・変動費

単身赴任者は、忙しさや生活環境の変化から外食に頼りがちになるため、食費を大きく押し上げる原因になります。

節約のポイントは以下の通りです。

- 朝食や夕食の一部を簡単な自炊に切り替える

- スーパーやコンビニでは「割引シール」を活用する

- 米や調味料、日用品はまとめ買いでコストを抑える

- 冷凍食品や宅配食材を組み合わせ、外食回数を減らす

例えば、週5回の夕食を外食(1回1000円)から自炊(1回400円)に切り替えると、1週間で3000円の節約。1か月で1万2000円、1年で14万円以上の効果が期待できます。

私の場合、朝食は

「パックご飯」「インスタントの味噌汁又はスープ」「ベーコンエッグ+小松菜」、たまに納豆

を定番メニューとして、朝ごはんの献立を考えなくても良いようにしていました

帰省費の工夫と優先順位

家族に会うための帰省費も大きな出費となります。

例えば、東京~大阪間の新幹線往復は約3万円。

これを月1回続ければ年間36万円です。

航空機を利用する必要がある遠隔地ならさらに高額になります。

節約の工夫としては、次のような方法があります。

- 繁忙期を避けて安い時期に帰省する

- LCC(格安航空会社)や早割チケットを活用する

- オンライン通話やビデオチャットを併用し、帰省回数を減らす

- 家族に赴任先へ来てもらい、旅行を兼ねて一緒に楽しむ

帰省はご家族と会える大切な機会ですが、「家族と会う頻度」と「家計の安定」のバランスを考えることが重要です。

副業やパートで収入を増やす

節約だけでは限界があるため、収入を増やす工夫も選択肢になります。

近年は副業を認める企業も増えており、在宅ワークや週末の短時間バイトで収入を補う人も増えています。

月3万~5万円程度の副収入があれば、単身赴任の生活費の赤字を補うのに十分だと思いませんか?

平日は本業に専念し、休日にオンライン家庭教師やクラウドソーシングで収入を得ることで、年間60万円以上の副収入を得ることもできます。

副業がOKな企業にお勤めの場合は、検討する価値はあります。

家計を「見える化」して把握する

最後に重要なのは「家計の全体像を夫婦で共有すること」です。

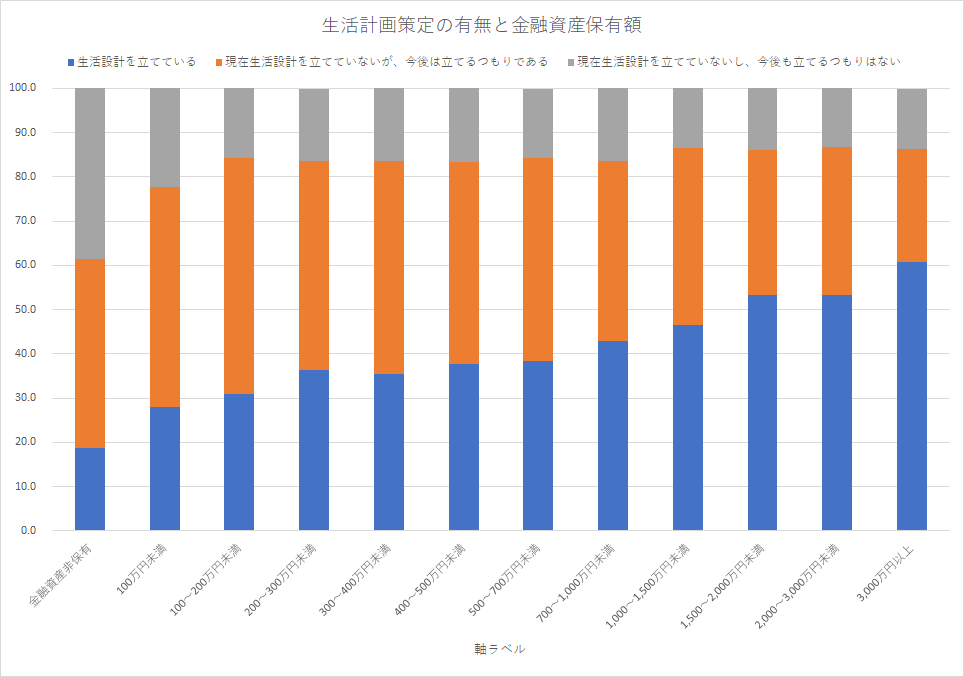

金融広報中央委員会「家計の金融行動に関する世論調査(2023年)」によると、夫婦で家計を管理・共有している世帯ほど、貯蓄が多い傾向があります。

単身赴任では、物理的な距離が原因で家計の見える化が難しくなります。

そのため以下の工夫が有効です。

- 家計簿アプリを活用し、収支をリアルタイムで共有する

- 月1回はオンラインで家計会議を開き、支出や貯蓄を確認する

- クレジットカードや口座を共通管理にして透明性を高める

実際に、家計簿アプリで収支を夫婦で共有し始めた家庭では、無駄遣いが減り、年間50万円以上の貯蓄に成功した例もあります。

単身赴任生活を快適にする工夫

単身赴任生活を快適にすることも解決手段の一つです。

宅配弁当や代行サービスの活用

単身赴任では、仕事と生活の両立が難しく、料理や家事に十分な時間を取れないことが多くなります。

その結果、外食やコンビニに頼りがちになり、食費がかさみ、栄養バランスも崩れやすくなります。

こうした状況を改善するために役立つのが、宅配弁当や代行サービスの活用です。

外食やコンビニ食に偏ると、健康リスクが上がりやすくなるため、栄養バランスの取れた宅配弁当サービスを利用するのは有効な選択です。

例えば、冷凍の宅配弁当をまとめて注文しておけば、電子レンジで温めるだけで主菜と副菜が揃い、1食500~700円程度で済み、栄養の偏りも防ぐことができます。

さらに、掃除や洗濯をアウトソーシングできる家事代行サービスを週1回取り入れることで、時間に余裕ができ、ストレスの軽減にもつながります。

無理のない節約を心がける

単身赴任中に「節約しなければ」と意識するあまり、無理な制限をすると生活の質が下がり、ストレスが大きくなります。

ストレスによる反動で、かえって浪費につながることも少なくありません。

そのため、快適な生活を保ちながら無理のない節約を心がけることが大切です。

無理のない節約のポイントは以下の通りです。

- 固定費(家賃、保険、通信費)を優先的に見直す

- 外食を完全にやめるのではなく、週数回は楽しむ

- 光熱費は無理なく節電・節水を意識する

- 買い物はキャッシュレス決済やポイント還元を活用する

生活の質を落とさないために、「我慢」ではなく「工夫」で支出を抑える事が重要

夫婦間の会話と目標の共有

単身赴任は、生活費だけでなく夫婦関係にも影響を与えます。

距離が離れることで「相手がどのくらいお金を使っているのか分からない」「生活費の負担感が一方に偏っている」という不満が生まれやすくなります。

こうしたトラブルを避けるためには、夫婦間の会話とお金の目標を共有することが欠かせません。

具体的な方法としては、

- 家計簿アプリで収支をリアルタイムに共有する

- 月に1回「家計ミーティング」をオンラインで実施する

- 将来の貯金目標を夫婦で設定し、進捗を一緒に確認する

実際、私も自宅の妻と同じアプリを使い、生活費や貯金額を常に共有したことで、「お金に関する不安」が減り、夫婦関係も安定しました。

単身赴任に伴う注意点とリスク

単身赴任が決まった際に注意すべき点を2つご紹介します

帰省費や転勤費用の会社規定を確認する

単身赴任で多くの人が負担を感じるのが「帰省費」と「転勤費用」です。

これらをどこまで会社が負担してくれるかは、企業の規定によって大きく異なります。

単身赴任者に帰省旅費を支給している企業ありますが、支給される金額は「月1回分を全額負担」が多く、「年数回のみ」「一部自己負担」といったケースもあります。

転勤時の引越し費用についても、運送業者への依頼費用は会社が負担する一方で、家電や家具の新規購入は自己負担という規定が多いです。

また、赴任先の住宅補助も、都市部では上限が決まっており、家賃の高い地域に赴任すると自己負担が大きくなることがあります。

したがって、単身赴任を命じられた際には、以下の点を必ず確認し、後で「こんなはずではなかった」とならないよう準備することが必要です。

- 帰省費は月何回まで支給されるのか

- 転居に伴う費用(敷金・礼金・仲介料)はどこまで補助されるのか

- 住宅補助の上限額はいくらか

節約や副業は健康や生活に無理のない範囲で

単身赴任では家計の負担が増えるため、節約や副業に目を向ける人も多いです。

しかし、無理な節約や過度な副業は健康や生活リズムを壊し、結果的に逆効果になるリスクがあります。

単身赴任でただでさえ生活環境が変わっている中、さらに極端な節約で栄養バランスを崩したり、休日に無理な副業をして休養時間を削るのは危険です。

例えば、外食を完全にやめてインスタント食品だけで過ごしていた単身赴任者が、体調を崩して医療費が増え、結果的に節約にならなかったというケースもあります。

また、副業で深夜まで働き、翌日の本業に支障をきたすことも珍しくありません。

節約や副業を行う際のポイントは以下の通りです。

- 「無理のない固定費削減」を優先する

- 食費は「健康を損なわない工夫」で抑える(宅配弁当や作り置きの活用)

- 副業は在宅ワークや短時間でできるものを選ぶ

- 本業に悪影響が出ない範囲にとどめる

つまり、節約や副業は「長く続けられる方法」を選ぶことが肝心です。

困ったときは・・・

会社の総務・人事で手当や費用負担を確認する

単身赴任に伴う費用は、勤務先の規定によって大きく異なります。

会社の総務や人事部門に相談して、利用できる手当や補助制度をきちんと確認することが大切です。

支給額や支給の条件は会社によって異なり、

- 帰省費が「月1回分まで全額支給」か「年数回のみ」か

- 住宅補助の上限額はいくらか

- 引っ越し費用や敷金・礼金は負担してもらえるか

といった点は事前に確認しなければ、思わぬ自己負担につながることがあります。

会社の規定を正しく理解し、最大限活用することも、単身赴任による出費を抑えるための重要なポイントです。

ファイナンシャルプランナーに相談して家計を見直す

単身赴任で「お金が貯まらない」と悩んだとき、専門家であるファイナンシャルプランナー(FP)に相談するのは効果的です。

FPは家計の現状を客観的に分析し、無理のない改善策を提示してくれます。

単身赴任世帯は二重生活費や帰省費など特有の負担があるため、第三者の目線で支出の整理や将来設計をしてもらうメリットは大きいです。

実際にFPに相談した結果の事例として、以下のようなケースがあります。

- 通信費を格安プランに変更 → 年間12万円削減

- 保険の重複加入を見直し → 月2万円の固定費削減

- 自動積立NISAを導入 → 少額でも長期的に資産形成を開始

このように、自分では気づきにくい「無駄」や「改善余地」を具体的に指摘してもらえる点が大きな利点です。FPは金融商品を売るだけでなく、ライフプラン全体を一緒に考えてくれる存在ですので、早い段階で相談することが家計改善の近道となります。

まとめ

単身赴任でお金が貯まらない理由と対策にはいくつかの共通点があります。

原因を知り、支出の実態を把握し、改善策を実行することが重要です。

より具体的な対策や最新情報を受け取りたい方は、ぜひ下のボタンをクリックしてLINE公式に登録してください。